Популярное сейчас

Рекомедуемое по разделам

Лампы

Счетчики

Проводка

Инструмент

Разное

Перед человеком, слабо разбирающимся в электричестве, возникают проблемы подключения нескольких лампочек. Когда проводка уже сделана, вся работа заключается в замене перегоревших ламп. Но бывают ситуации, когда нужно добавить еще одну или более лампочек...

0

3921

Установка пломбы на счётчик является подтверждением исправности и механической целостности прибора учёта. Она выполняет защитную функцию для исключения возможности несанкционированного отбора электроэнергии из сетей поставщика. Опломбировка является...

0

5939

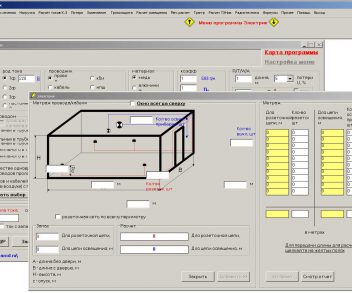

Существует достаточное количество программ, предназначенных для проектирования проводки. Стоит рассмотреть работу с подобными инструментами подробнее. Одним из таких инструментов, является программа Электрик.

0

5038

Многофункциональный электроизмерительный прибор, позволяющий в различных условиях быстро и качественно измерить, прозвонить и оценить параметры электрических цепей, деталей и устройств называется мультиметром. Прибор еще называют авометром или тестером....

0

3708

Во многих выключателях встроена очень полезная функция – подсветка. С этой функцией исключены поиски выключателя в темной комнате. Как же она работает? Подсветка устроена довольно просто: под клавишей выключателя помещается миниатюрный световой индикатор,...

0

5068

Электробезопасность

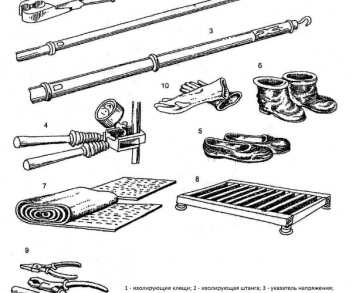

В процессе работы на электроустановках обязательно требуется применение защитных средств (ЗС) – предметов, предупреждающих попадание человека под негативное действие электричества. Важно правильно разбираться, какие ЗС следует применять, для чего...

1

4182

Мероприятия в различных производственных организациях, направленные на исключение травматизма в процессе использования электроустановок, объединили в общий понятный для всех термин – электробезопасность.

0

3526

Советы от электрика

0

5110

0

5110

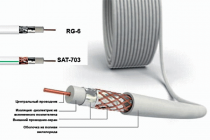

Сам по себе телевизор не может принимать сигналы. Для этого перед ним устанавливается антенна, которая подключается через кабель. Срок его службы при нормальных условиях эксплуатации составляет около...

1

3283

1

3283

Даже поверхностное изучение информации о периоде конца 19 – начала 20 века позволит узнать, насколько быстрым было развитие науки и техники в то время. До сих пор удивляют открытия и разработки Тесла....

0

4525

0

4525

При подаче электричества в квартиру на этажном электрощите могут быть установлены следующие аппараты коммутации ввода:

автоматический выключатель;

предохранители;

пакетный...

0

3692

0

3692

Автоматический выключатель (АВ) представляет собой коммутационный аппарат, способный проводить токи при нормальном состоянии электрической цепи и отключать при превышении током установленных значений,...

1

4576

1

4576

С возникновением мобильного телефона или смартфона одновременно появилась проблема зарядки аккумуляторов. Дома или в офисе их несложно зарядить, подключив в розетку. Но человек привык держать мобильные...

0

2990

0

2990

Споттер – это сварочный аппарат для точечной сварки, предназначенный для проведения рихтовочных работ с тонким металлом. Особо популярен споттер среди работников автомастерских, выполняющих кузовные...

Последние статьи

В мире электроники и радиоэлектроники процесс пайки играет решающую роль. От крупных производственных линий до домашних проектов, пайка обеспечивает надежные соединения между компонентами, необходимые для правильной работы устройств. Однако для достижения...

0

26

Разнообразие газоаналитических систем и параметры измерений: полный обзор

В мире современной промышленности и экологии газоаналитические системы играют ключевую роль в контроле и управлении качеством воздуха, безопасностью производственных процессов...

0

46

Противопожарные клапаны играют ключевую роль в обеспечении безопасности зданий и сооружений, особенно в контексте систем вентиляции. Эти устройства не только предотвращают распространение огня через вентиляционные каналы, но и обеспечивают эффективное...

0

53

Работа с деревообрабатывающим оборудованием может быть захватывающим и творческим процессом, однако она также представляет опасность для здоровья и безопасности работников, если не соблюдаются соответствующие меры предосторожности. В данной статье мы...

0

54

В современном мире строительства, устройства с грузоподъемностью 2-3 тонны и длиной каната от 10 до 15 метров становятся все более востребованными. Они используются для подъема строительных материалов и обслуживания тяжелого оборудования, играя ключевую...

0

55

В мире развлечений и азартных игр казино играют ключевую роль не только как место для испытания удачи, но и как эстетический опыт, который создает неповторимую атмосферу. Казино Сочи на Красной Поляне в этом плане выделяется своим уникальным дизайном...

0

85

В мире механики и техники, редукторы играют решающую роль. Они представляют собой устройства, способные существенно изменять скорость вращения, а также передавать или усиливать крутящий момент. В этой статье мы рассмотрим редукторы с точки зрения физики,...

0

93

В эпоху постоянного технологического развития и автоматизации складских процессов, штабелеры нового поколения выходят на передний план как ключевые элементы эффективного управления складом. Эти инновационные устройства не только обеспечивают эффективную...

0

98

При создании идеального интерьера каждая деталь играет важную роль, и потолочные светильники не исключение. Они не только освещают помещение, но и могут стать главным акцентом дизайна. Правильно выбранные потолочные светильники способны создать уютную...

0

105

Подшипники являются неотъемлемой частью многих механизмов, обеспечивая плавное вращение и уменьшая трение между движущимися деталями. В мире инженерии и промышленности существует множество различных типов подшипников, каждый из которых имеет свои особенности...

0

114

12345678910...2030405060708090100110120130140150160170180190200210220230240250260270280290300310320330340350360370380390400410420430440450460470480490500510520530540550560>

сайты для подготовки к огэ по обществознанию — Нужна подготовка к ОГЭ по обществознанию 2024? Начни подготовку уже сегодня в онлайн-школе sotkaonline.ru и получи высокие оценки на экзамене. Единая цена за подготовку по всем предметам.